Conozca los diferentes impuestos directos e indirectos que le afectan, así como las obligaciones formales y registrales.

Introducción

El área fiscal constituye una de los aspectos más relevantes que las PYMES y empresarios y pro- fesionales deben tener en cuenta en el desarrollo de su actividad económica.

Aspectos tales como IRPF, el Impuesto sobre Sociedades, el Impuesto sobre el Valor Añadido, las retenciones de las retribuciones de los empleados, profesionales y administradores, y otras rentas satisfechas, así como la limitación de los pagos en efectivo o las operaciones entre partes vinculadas tienen un impacto significativo en el desarrollo de su actividad empresarial.

Asimismo, la coyuntura económica actual y las diferentes novedades legislativas que se están produciendo en el ámbito fiscal hacen aún más relevante el control y la planificación que deben llevar a cabo las PYMES, así como los empresarios y profesionales.

Atención: Conocer las características básicas de los principales impuestos directos e indirectos puede evitarnos entrar en situación de riesgo fiscal antes las actuaciones de comprobación e inspección por Hacienda. Es importante conocer los principales impuestos a los que debe hacer frente la empresa, y en su caso, si su presentación ha sido la correcta:

- Impuesto sobre la Renta de las Personas Físicas: para el caso de las aportaciones a los trabajadores, se debe comprobar que la empresa está al día en cuánto a sus obligaciones tributarias, respecto a lo que se refiere al ingreso a Hacienda de las cantidades en concepto de IRPF de sus trabajadores.

- Impuesto sobre el Valor Añadido: uno los impuestos fundamentales a los que debe hacer frente la empresa. El IVA debe ser pagado o ingresado a la Agencia Tributaria en función de si las empresas son o no sujeto pasivo del mismo.

- Declaración anual de operaciones con terceras personas (modelo 347): se trata de operaciones reali- zadas con un mismo proveedor por un importe superior a 3.000.-Euros.

- Impuesto sobre Sociedades: el impuesto por excelencia de las sociedades mercantiles, que deben ingresar a Hacienda por el 25% de sus beneficios.

- Impuesto sobre Actividades Económicas: más conocido como IAE, el cual deben presentar las empresas cuya cifra de negocios sea superior a un millón de euros.

- Fraude fiscal: es muy importante que las empresas realicen auditorías internas para controlar el fraude fiscal, muchas veces se incurren en delitos fiscales por no tener un buen control interno de la empresa. Es por ello que la auditoría fiscal resulta fundamental para controlar estas situaciones irregulares que puedan producirse.

1. Una visión rápida de los principales tributos

Los principales tributos que afectan al desarrollo de la actividad de empresas y autónomos son los siguientes:

- Impuestos directos:

- Personales:

- Sobre la renta:

- Impuesto sobre la Renta de las Personas Físicas (IRPF)

- Impuesto sobre Sociedades (IS)

- Sobre el patrimonio:

- Impuesto sobre Sucesiones y Donaciones (ISD)

- Impuesto sobre el Patrimonio

- Sobre la renta:

- De producto:

- Sobre la renta:

- Impuesto sobre Actividades Económicas (IAE)

- Sobre la renta:

- Personales:

- Impuestos indirectos:

- Sobre el tráfico de bienes, derechos y obligaciones:

- Impuesto sobre el Valor Añadido (IVA)

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentales (ITP-AJD)

- Sobre el tráfico de bienes, derechos y obligaciones:

Atención: Son diversas las clasificaciones que pueden hacerse de los impuestos, pero la más conocida y utilizada es la que distingue entre impuestos directos e impuestos indirectos. Son impuestos directos los que se aplican sobre una manifestación directa o inmediata de la capacidad económica: la posesión de un patrimonio y la obtención de una renta. Son impuestos indirectos, por el contrario, los que se aplican sobre una manifestación indirecta o mediata de la capacidad económica: la circulación de la riqueza, bien por actos de consumo o bien por actos de transmisión. En definitiva, los impuestos directos gravan la riqueza en sí misma, mientras que los indirectos gravan la utilización de esa riqueza.

| Persona física | Sociedad |

| IRPF: obtención de renta IP: tenencia de bienes IVA: operaciones empresariales ITP y AJD: transmisiones ISD: adquisiciones gratuitas | IS: obtención de renta IVA: operaciones empresariales ITP y AJD: movimientos de capital |

Por último, no podemos olvidar que además del Estado, existen las Comunidades Autónomas, las Provincias y los Ayuntamientos; pues bien, de acuerdo con ello, no sólo hay impuestos del Estado sino también de estas otras Administraciones Públicas:

- Estatales: IRPF, IVA, IS.

- Locales: Impuesto sobre Actividades Económicas (IAE), Impuesto sobre Inmuebles (IBI), Impuesto sobre Vehículos de Tracción Mecánica (IVTM), Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU), más conocido como “plusvalía municipal”…

- Autonómicos: estarían formados esencialmente por tributos cedidos por el Estado, en especial el Impuesto sobre el Patrimonio (IP), el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD) y el Impuesto sobre Sucesiones y Donaciones (ISD).

2. Diferencias entre empresarios personas físicas y personas jurídicas

Al objeto de determinar el régimen tributario o los principales riesgos que pueden incidir en el desarrollo de la actividad profesional, resulta relevante la forma jurídica en que se decida iniciar una actividad empresarial.

En este sentido, las principales formas jurídicas que pueden utilizarse para desarrollar una actividad económica son las siguientes:

- Empresario individual y asimilados:

- Empresario individual (o autónomo);

- Emprendedor Responsabilidad Limitada

- Comunidad de bienes; y

- Sociedad civil.

- Empresa societaria y asimiladas:

- Sociedad colectiva;

- Sociedad comanditaria;

- Sociedad anónima;

- Sociedad de responsabilidad limitada;

- Sociedad Limitada Nueva Empresa

- Sociedad profesional

- Sociedad laboral

- Sociedad cooperativa.

- Agrupaciones de interés económico (AIE)

- Uniones Temporales de empresas (UTE)

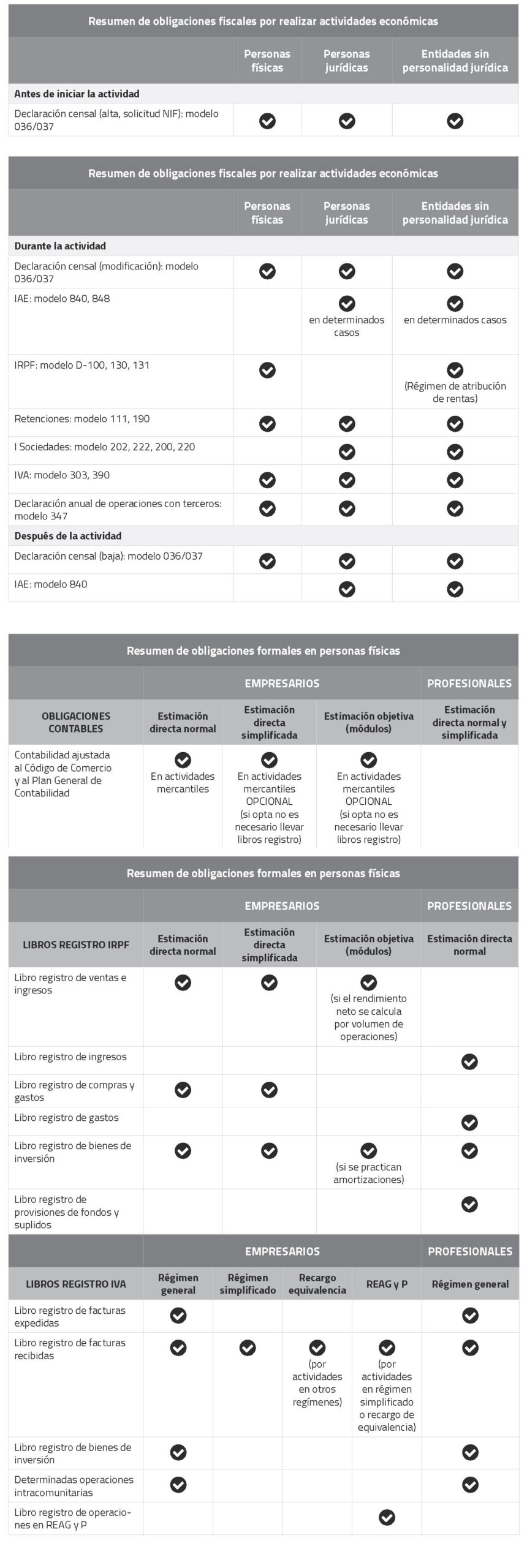

3. Obligaciones formales al inicio actividades empresariales

En el momento en que se decida crear una empresa o emprender un negocio, resulta de vital importancia tener en cuenta y llevar a cabo una serie de obligaciones formales en el ámbito fiscal. En este sentido, las obligaciones más relevantes son las que se detallan a continuación:

Censo de Empresarios, Profesionales y Retenedores: Quienes vayan a realizar actividades u operaciones empresariales o profesionales o abonen rendimientos sujetos a retención deben solicitar, antes del inicio, su inscripción en el Censo de Empresarios, Profesionales y Retenedores. Este censo forma parte del Censo de Obligados Tributarios.

Atención: En particular, formarán parte del Censo de Empresarios, Profesionales y Retenedores, las personas o entidades que desarrollen o vayan a desarrollar en territorio español, actividades empresariales o profesionales, abono de rentas sujetas a retención o ingreso a cuenta, adquisiciones intracomunitarias de bienes sujetas al IVA efectuadas por quienes no actúen como empresarios o profesionales.

Declaración censal: Con carácter general, se encuentran obligados a presentar la declaración censal todas las personas físicas o jurídicas que inicien el ejercicio de una actividad económica. Entre otras, la declaración censal deberá presentarse para determinadas cuestiones, tales como:

- Solicitar la asignación del Número de Identificación Fiscal (NIF).

- Comunicar determinados regímenes aplicables en el IVA.

- Renunciar al método de estimación objetiva y a la modalidad simplificada de estimación directa

del IRPF. Renunciar a la opción para determinar los pagos fraccionados del IS sobre la parte

de la base imponible del período de los 3, 9 u 11 primeros meses de cada año natural. - Comunicar posibles modificaciones que se produzcan respecto de la declaración de alta inicial,

tales como el cambio de domicilio fiscal, el cese de la actividad u otras. - Por último, el modelo en el que debe presentarse la declaración censal es el modelo 036 (modelo

general de declaración censal) o el modelo 037 (modelo simplificado). En este sentido,

el modelo 037 se configura como el modelo simplificado de declaración censal, que podrá ser

utilizado por aquellas personas físicas que cumplan, conjuntamente, los siguientes requisitos: - Ser residentes en España;

- Tener asignado un NIF;

- No tener la consideración de gran empresa;

- No actuar por medio de representante;

- Que su domicilio fiscal coincida con el de gestión administrativa;

- No estar incluidos en los regímenes especiales del IVA (excepto el régimen simplificado, el de agricultura, ganadería y pesca, o el de recargo de equivalencia);

- No estar inscritos en el registro de operadores intracomunitarios o en el devolución mensual del IVA;

- No realicen adquisiciones intracomunitarias de bienes no sujetas al IVA; ni ventas a distancia; ni sean sujetos pasivos de Impuestos Especiales ni del Impuesto sobre Primas de Seguros; ni satisfagan rendimientos del capital mobiliario.

Solicitar el Número de Identificación Fiscal (NIF): A través del NIF se identifica al contribuyente en las relaciones con otros operadores económicos, así como ante la Administración tributaria

Declaración de alta en el Impuesto de Actividades Económicas (IAE): Es requisito indispensable en el inicio de cualquier tipo de actividad económica la presentación de la declaración de alta en el IAE, en el epígrafe que corresponda a la actividad que se vaya a realizar. Asimismo, es importante recordar que deben efectuarse tantas altas como actividades diferentes vayan a ejercerse por un mismo sujeto pasivo del impuesto, que podrán ser tanto personas físicas como personas jurídicas. Se encuentran exentas del IAE y no están obligadas a presentar la declaración del alta, entre otras entidades específicas, las personas físicas.

Adicionalmente, también estarán exentos del IAE los sujetos pasivos del IS, las sociedades civiles y otros (herencias yacentes, comunidades de bienes, etc.), así como los contribuyentes del Impuesto sobre la Renta de no Residentes (IRNR), cuyo Importe Neto de la Cifra de Negocios (INCN) sea inferior a 1.000.000 euros.

Por otra parte, también resulta interesante destacar otra exención temporal de carácter automático a tener en cuenta, por la que los sujetos pasivos que hayan iniciado el ejercicio de su actividad en territorio español estarán exentos durante los dos primeros períodos impositivos en que se desarrolle la misma.

Los modelos oficialmente aprobados de declaración del IAE son:

- Modelo 840: Declaración del IAE; y

- Modelo 848: Comunicación del INCN.

Atención: El modelo 840 del IAE lo presentarán solo los que no estén exentos del pago del Impuesto, y antes de transcurrir 1 mes desde el inicio de la actividad.

Además, se deben cumplir las obligaciones relativas al IVA, declaraciones informativas (operaciones con terceros -modelo 347, declaración anual de retenciones e ingresos a cuenta –modelo 190, etc.) y las obligaciones formales que correspondan, en función de las actividades desarrolladas.

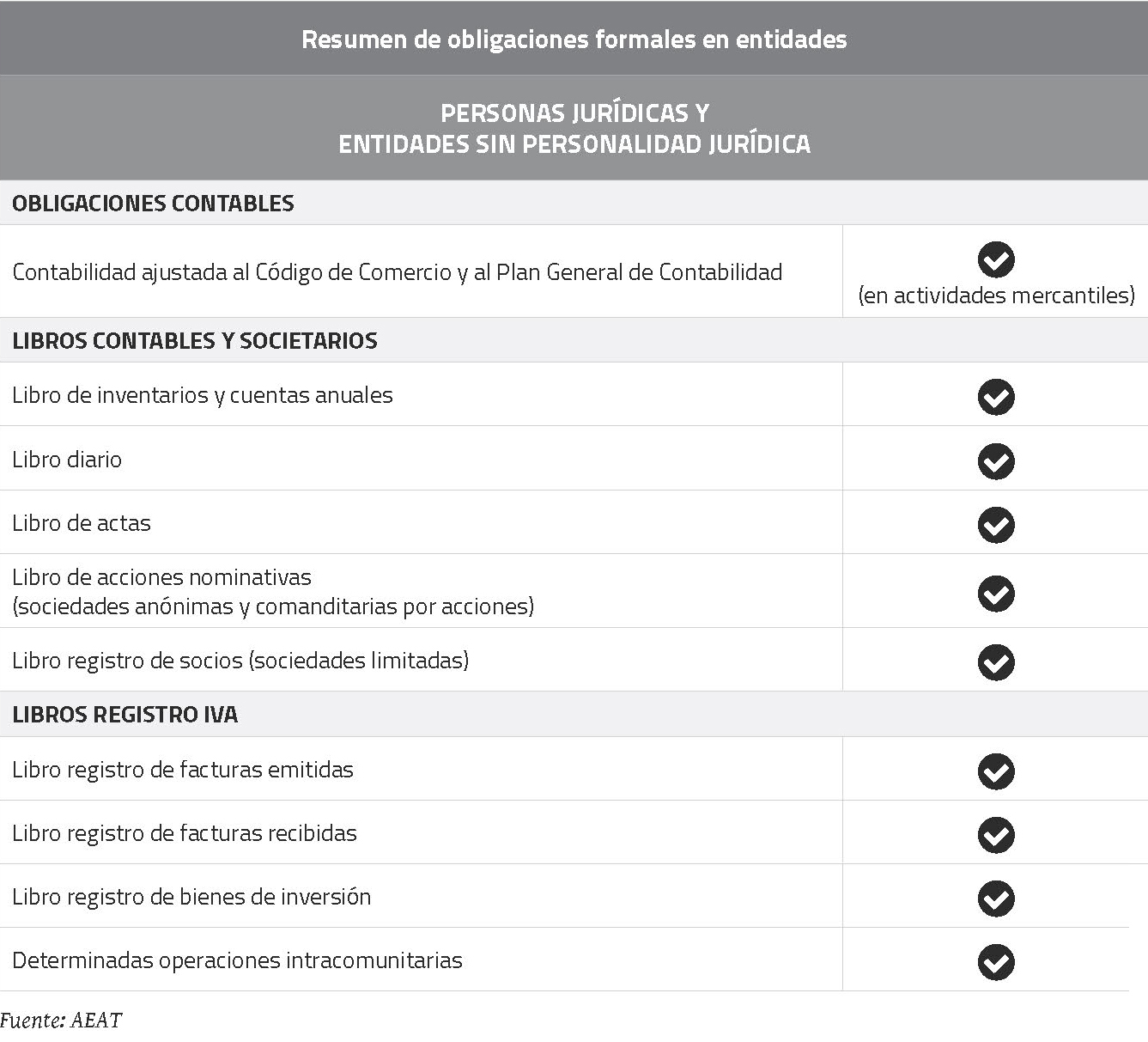

NOTA: De acuerdo con el Real Decreto 1461/2018 por el que se modifica el Reglamento del IRPF, desde el 01-01-2019, será obligatorio llevar los libros registros para los contribuyentes que lleven contabilidad ajustada a lo dispuesto en el Código de Comercio excepto para los que desarrollen actividades empresariales que determinen el rendimiento neto en la modalidad normal del método de estimación directa, suprimiéndose por lo tanto, la dispensa que existía de la obligación de llevanza de libros registros a los contribuyentes que llevasen contabilidad ajustada a los dispuesto en el citado Código de Comercio sin así exigírselo la norma.

También, de acuerdo con la Orden HAC/773/2019, de 28 de junio, con efectos desde 01-01-2020, es necesario que, en las anotaciones en los libros registros de ventas e ingresos y de compras y gastos se haga constar el NIF de la contraparte de la operación; los libros registro del IRPF podrán ser compatibles con los requeridos en el IVA; la AEAT publicará en su web un formato tipo de libros registros.

Las sociedades civiles que tengan objeto mercantil tributan por el Impuesto sobre Sociedades (IS) para los periodos impositivos iniciados a partir de 1 de enero de 2016.

Las entidades en régimen de atribución de rentas que desarrollen actividades económicas deben llevar unos únicos libros obligatorios correspondientes a la actividad realizada, sin perjuicio de la atribución de rendimientos que se realice a sus socios, herederos, comuneros o partícipes. Los que lleven la contabilidad de acuerdo al Código de Comercio, no estarán obligados a llevar los libros registro del IRPF, pero sí los libros registro a efectos del IVA.

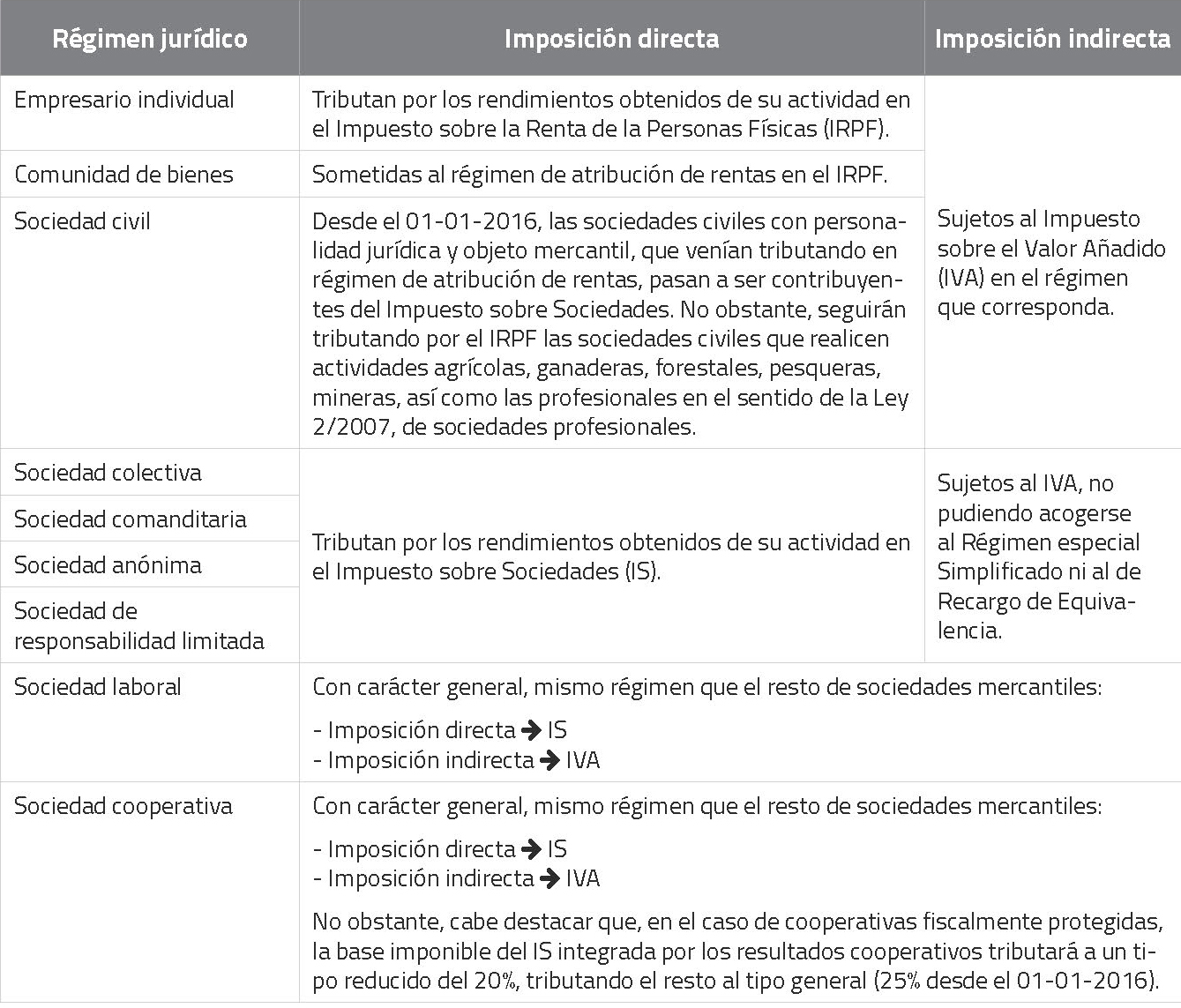

4. Régimen fiscal en función de la forma jurídica elegida

En la elección de la forma jurídica debemos tener en cuenta una serie de factores claves: el número de socios, la cuantía del capital social y la responsabilidad frente a terceros, que también determinará su tributación. Además, la constitución de cualquier tipo de sociedad, conlleva una serie de gastos que deberán tenerse en cuenta a la hora de la creación de una empresa.

El aspecto fiscal es esencial a la hora de escoger una u otra forma societaria, ya que las rentas que genere la empresa están sujetas a tributación, estando gravadas por el IS o por el IRPF, según se trate de persona jurídica o persona física. La Comunidad de Bienes y Sociedades Civiles no tributa por las rentas obtenidas, sino que éstas se atribuyen a los comuneros o socios. Son éstos quienes realizan el pago del IRPF, del IS o del Impuesto sobre la Renta de no Residentes (IRNR), según sean contribuyentes o sujetos pasivos de cada uno de dichos impuestos. No obstante, a partir del 1 de enero de 2016 las Sociedades civiles tributan en el Impuesto sobre Sociedades cuando tengan un objeto mercantil.

A continuación, se señala de forma resumida las implicaciones o diferencias principales del régimen fiscal a seguir en función de la figura jurídica en la que se decida constituir e iniciar la actividad empresarial:

Nota: las empresas que se consideran PYMES tienen un régimen específico de tributación en el Impuesto sobre Sociedades

4.1. Medidas fiscales recogidas en el acuerdo programático del nuevo Gobierno

El 30 de diciembre de 2019 se firmó entre el PSOE y Unidas Podemos un documento de intenciones denominado “Coalición Progresista”, cuyo alcance definitivo es todavía una incógnita. Entre las medidas fiscales claves que contiene este acuerdo, destacamos:

Impuesto sobre la Renta de las Personas Físicas

- Incremento en dos puntos sobre la base general de rentas superiores a 130.000 euros y a cuatro puntos para la parte de base imponible que exceda de 300.000 euros.

- Incremento en cuatro puntos (hasta el 27 por 100) sobre las rentas de capital superiores 140.000 euros.

Impuesto sobre Sociedades

- Régimen de tributación mínima del 15 por 100 en caso de cifra de negocios superior a 20 millones de euros o en Régimen de Consolidación Fiscal.

- Tributación mínima del 18 por 100 para las entidades de crédito/hidrocarburos.

- Tipo de gravamen reducido del 23 por 100 para las empresas con cifra de negocios inferior 1 un millón de euros.

- Gravamen del 5 por 100 de los dividendos de fuente extranjera y nacional.

Impuesto sobre el Patrimonio

- Aumento de 1 por 100 del último tramo para más de 10 millones de euros (en escala estatal para las Comunidades Autónomas que no tengan su propia escala de gravamen).